这两天“大白马”上海机场连续跌停引发市场热议,自上市以来年年盈利“包租公”正面临着首次亏损的境地。在疫情的影响下,整个航空业正处于翻天覆地的变化中。

2月2日,上海机场(600009.SH)连续2个交易日跌停,收盘股价报收63.99元,跌停板上有超84万手封单。短短两天内,其市值蒸发了289亿元。

据了解,上海机场此次暴跌源自日前发布的2则公告。

议价能力大大减弱,从销售额抽42.5%到下不保底上有封顶

1月29日晚间,上海机场发布2020年度业绩预亏公告,公司预计2020年度实现归属于上市公司股东的净利润为-12.9亿元到-12.1亿元,在2019年则是盈利50.3亿元。

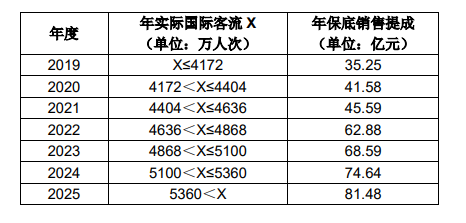

同日,公司还披露了与中免之间《关于签订免税店项目经营权转让合同之补充协议的公告》,简单的说,之前免税店销售提成“下有保底,上不封顶”协议,改成“下不保底,上有封顶”。这或许是本次暴跌的导火索。

具体来看,若当月实际国际客流小于2019年月均实际国际客流的8成时,月实收费用人均贡献×月实际国际客流×客流调节系数×面积调节系数,此为下不保底,看国际客流量提成。而当客流恢复到一定水平,则是按照年保底销售提成,也就有了封顶之说。

而根据此前的合同,在2019-2025年,日上上海需要把每月42.5%的销售额作为租金交给机场,或者每月向机场支付保底销售提成,两者取其高。

核心地区的机场客流量大,且周边缺乏强有力的竞争对手,从上述抽成比例就可以看出机场以前的议价能力有多高,但这种优势目前来看已经不能延续。

根据招商证券的测算,预计2021-2025年浦东机场的国际客流分别为1348/3466/4159/4575/4895万人次,其中2021-2022年分别为2019年的35%/90%,至2023年可超过疫情前水平。据此可计算2021-2025年免税租金收入分别为21.9/38.8/43.9/56.6/62.9亿元,较原有合同的保底额度分别下滑52.0%/38.4%/36.0%/24.2%/22.8%。

新政下少了30亿租金,躺赚的时代告一段落

机场的收入主要分为两大块,航空性收入(飞机起降、旅客以及货邮),非航空性收入(租金、广告、餐饮等),其中航空性收入标准由国家规定,全国基本统一,谈不上什么议价能力。

根据与日上最新的协议,上海机场2020年收到的免税店租金从原本预计的41.58亿元瞬间下降到了11.56亿元。旱涝保收的业务直接少了30亿元。

可见这个协议对上海机场来说是非常不利的,但最后也接受了。其实这背后逻辑也很简单,机场是免税店流量变现的地方,但突如其来的疫情让机场几乎没有了人流量,那唇亡齿寒,免税店自然也不可能让你旱涝保收。

不过需要注意的是,在这场疫情下,机场与免税店的谈判角色以及议价能力发生了翻天覆地的变化。

主要体现在日上免税店在疫情期间也推出了日上会员网上销售送货到家。另外,海南的离岛免税政策也正如火如荼的享受这波流量红利,换句话说,机场一直以来强势且不可替代的流量正在被其他渠道分流。

更重要的是,免税店抽成这块收入对上海机场这几年业绩的飞速增长起着决定性的作用。

从上海机场的营收构成来看,2020年中报显示,其航空性收入只占总营收的34.01%,而非航空性收入占比高达65.99%。

另外一组数据是,日上上海2017-2019年向公司支付的免税店租金分别为25.55亿元、36.81亿元和52.10亿元,占公司2017-2019年营业收入比重分别为23.30%、39.53%和47.60%。

由此来看,此次修订的协议令上海机场未来业绩增长的预期是致命的,因此产生了恐慌情绪并不是不无道理。

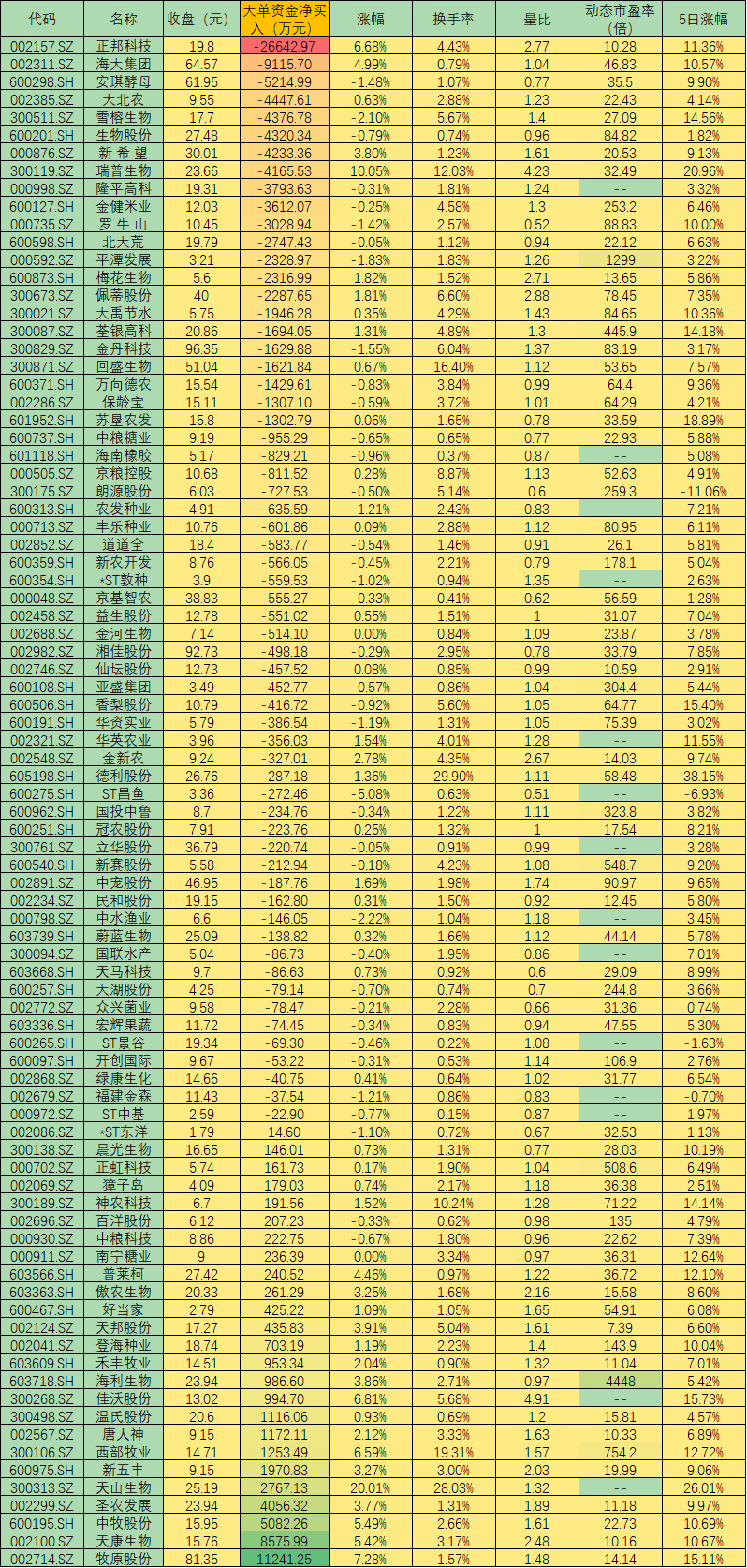

航司现两极分化,三大航司日亏一亿低成本航司弹性大

机场的另一块航空性收入主要包括了一些起架费、停场费、廊桥费费用以及游客的安检、服务费等等,不过这些费用明码标价,具体根据不同机场可能有微小差别。因此要靠这部分营收大幅改善业绩是非常困难的一件事。

对于机场来说,航空公司和机场同属交运行业,但这俩板块的风格可谓大相径庭,关联度非常密切。

目前来看,虽然国内航线正逐步恢复,但时不时会有一些突发疫情导致一些航线的短暂性停航。而国际航线仍施行“5个1”政策,并且有些小的航司索性把国际线都暂停了,这也导致了航空性收入的大幅萎缩。受疫情影响航线停止运营,机场机坪上停满了大量飞机,这当然也是要付费的,但是一般来说停场费仅仅是起降费的20-25%。

虽然还未正式披露年报,但根据免税收入以及整个业绩预告推算,航空性收入在2020年大约也减少了20亿左右。

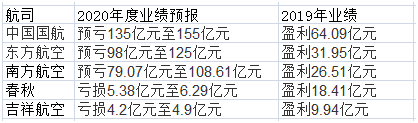

近期,上市航空公司陆续披露了各自的业绩预告,虽然国内航班基本恢复到疫情前水平,但东航、国航、南航这三大航2020年合计预亏312亿~389亿元,可谓日亏一亿。

航空公司由于资金投入规模较大,对于传统航司来说,充足的资金供应是公司进一步扩大业务规模、提升营运效率的必要条件。也因此在每年游客不断增长的前提下,传统航司的利润规模会比较有优势。但同样的,一旦行业遇冷,亏损也是同步放大的。

蓝鲸财经发现,以东航、国航、南航三大国有航司为代表,这些航司在疫情影响下出现了较大的亏损,东航、南航亏损金额甚至是去年盈利的3倍多;而类似春秋这样的低成本航司抗压能力较强,今年预计的亏损金额仅为去年盈利的1/3,吉祥航空也有相对不错的表现。

值得一提的是,春秋航空在2020年对联营企业春航日本确认投资亏损,并计提减值预计7亿至7.3亿元。若扣除该事项影响,说不定春秋航空还能盈利,这对于在疫情笼罩的2020年的航空业来说简直是一个奇迹。

究其原因,在疫情期间航空公司的议价能力越来越低,面临客户粘性较差,盈利能力较低,负债率高等等问题,有的航线传统航司票价比低成本航司更低,因此盈利能力的强弱更体现在成本控制以及航线运作效率上。

而从实际操作上来说,在外界不可控因素的影响下考验的就是航司航线精细化管理以及成本的控制。在这里笔者想到了日本航空在2010年几乎破产,在此情况下稻盛和夫临危受命,而他上任的首要工作就是缩小规模,降低成本。比较核心的就是整理航线,减少了部分社会公益责任的航线,日航此前承担着全国60%以上偏远地区的航空交通运输任务,而这些地方机场利用率极低,此外还关闭一些长期亏损的国际航线。仅仅过了2年时间,日航又在东京股票交易所重新上市。

事实上,各大航空公司也意识到成本问题,但在实际方案落实上有一些“心有余而力不足”。

拿东航来说,疫情前就开放了不带托运行李以及最后登机的仓位,票价要比一般的经济舱再低一些,然而却很少有人问津。

而南航则是试点了不用飞机餐的话可以申请领取一些会员积分。

这些是一个信号,但正式运营到现在,一价全包模式一下子转向按需收费模式很难大规模落实,做传统航司却推广低成本就像比亚迪要造高端车,最后还得专门成立个子公司运作。

得益于每年旅客持续的高速增长,本来“躺着赚钱”机场和航司在疫情下一下子没了方向,也对其管理运营提出了更高的要求。对于机场来说,往年的保底高租金不再,而航司则在通航受限下面临整体亏损的局面。怎么样熬过这段时间?或许现在大家都在等待全球疫情控制住全面通航,然而真正客流量要回复到疫情前水平或许还得有个几年,在这几年中整个航空业或许还会产生不少变革……

(金磊)